マンデル=フレミング・モデルに対する誤解(1)ー 失われた20年の正体(その17)

- 2014/6/18

- 経済

- 1,638 comments

「金利固定」の制約がもたらす、財政出動無効化メカニズム

では、財政出動や金融緩和を行うと、図1のIS*-LM*バランスは、それぞれどう変化するのでしょうか。

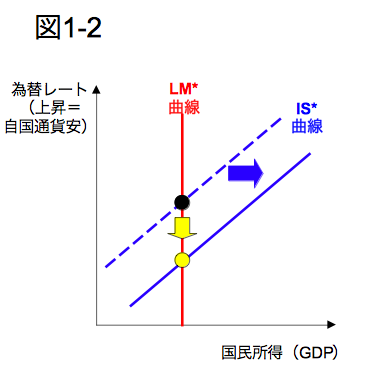

まず財政出動ですが、財政支出自身がGDPの一部であり、かつ乗数効果も働くため、他の条件が変わらなければGDPはより高いレベルでバランスします。したがって、IS*曲線が右側にシフトします。他方で、LM*曲線はそのままです。

結果として、為替レートが自国通貨高になるだけで、GDPは全く増えません(図2)。これは、「財政出動で経済取引用の貨幣需要量が増えて、資金調達コストを示す金利に上昇圧力がかかる→金利がもとの水準に低下するまで国外から資本が流入し、自国通貨の価値が上昇する(国外の投資家が自国通貨を購入するため)→純輸出が減少し、財政出動分が打ち消される」というプロセスを経て実現します。

【マンデルの仮定の下で財政出動を行った場合】

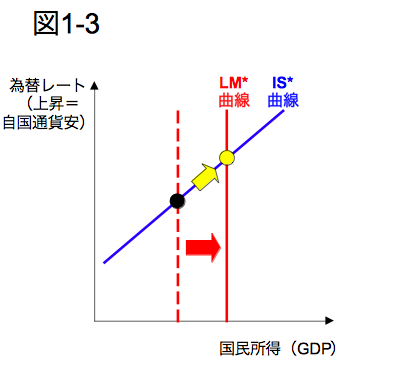

では、金融緩和を行うとマクロ経済はどのように変化するでしょう。

この場合は貨幣供給量が増える一方、金利は固定のままなので、より多くの経済取引需要、すなわちGDPを満たすことができます。したがってIS*曲線はそのままで、LM*曲線が右側にシフトします。

結果として自国通貨が安くなると共に、GDPが増加します(図3)。こちらは「金融緩和で貨幣供給量が増えて、資金調達コストを示す金利に低下圧力がかかる→金利がもとの水準に上昇するまで国外に資本が流出し、自国通貨の価値が低下する(国内の投資家が外貨を購入するため)→純輸出が増加し、その分GDPが増加する」というプロセスを経て実現します。

以上が、「変動為替相場制の下では、マンデル=フレミング・モデルにより、理論的には財政政策の効果はないとされている」という言説の正体です。

【マンデルの仮定の下で金融緩和を行った場合】

財政出動無効論は「金利固定」という非現実的な想定でのみ成り立つもの

上記の説明でも明らかな通り、マンデル=フレミング・モデルにおいて、「変動相場制の下では、財政政策の効果はない」という結論は、「資本の完全移動性」「金利固定」という特殊な前提があってはじめて成立するものです。つまり、ありがちな議論の誤りは、現実的にあり得ない前提に基づいて、日本経済の現実を説明しているところにあります。

実際、マンデルは論文の第二段落で以下のように述べています。

My paper concerns the theoretical and practical implications of the increased mobility of capital. To present my conclusions in the simplest possible way, and to bring the implications for policy into sharpest relief, I assume the extreme degree of mobility that prevails when a country cannot maintain an interest rate different from the general level prevailing abroad. This assumption will overstate the case, but it has the merit of posing a stereotype toward which international financial relations seem to be heading. At the same time it might be argued that the assumption is not far from the truth in those financial centers of which Zurich, Amsterdam, and Brussels may be taken as examples, where the authorities already recognize their lessening ability to dominate money market conditions and insulate them from foreign influences. It should also have a high degree of relevance to a country like Canada, whose financial markets are dominated to a great degree by the vast New York market.

(筆者訳:資本の移動性が増した時に、理論的あるいは現実的にどうなるか、というのがこの論文のテーマである。私の結論をできるだけ簡明に提示し、かつ政策的な含意をできるだけ明確にするために、「ある国が外国で定着している一般的な水準からかけ離れた金利を維持することはできない」というほど極端な資本の移動性を仮定している。この仮定は現実を誇張しているけれども、国際金融が向かおうとしている典型的なパターンを示すことができる、というメリットがある。それに、この仮定はチューリッヒ、アムステルダム、ブリュッセルといった金融センターの現実からはさほどかけ離れていないかもしれない。そういった地域の当局は、金融市場を制御して、外国の影響を遮断する自らの能力が低下していることを既に認識している。さらにこの仮定は、自国の金融市場が巨大なニューヨーク市場に支配されているカナダのような国にも、かなりの程度当てはまるはずである。)

要はこの論文自体が、一種の思考実験を行うために、敢えて極端で非現実的な仮定を置いて上記の結論を導き出しているに過ぎないのです。他方で、その仮定が比較的現実に妥当している国や地域を実名で挙げているものの、それらはいずれも、周辺の大国の影響度があまりに大きく、自らの裁量の余地が少ない事例です(マンキューの表現を借りれば「完全な資本移動性がある小国開放経済」)。しかも、そのような分類をされる国においても、現実には全く裁量余地が無いわけではないでしょう。

そういったことを考慮してみると、「世界第3位の経済大国で、国際的に見ても貿易依存度が低く、経常黒字国で海外資本に頼る必要性にも乏しい国(=日本)」に上記の結論を当てはめるのが、誤った議論であることは明らかでしょう(マンキューの教科書でも、日本はアメリカと共に「大国開放経済のモデルで論じられるべき事例」として別途位置づけられています)。これは、実証性を論じる以前の、「理論的な誤り」と言わざるを得ません。

つまり、マンデル=フレミング・モデルが正しかろうとそうでなかろうと、高橋洋一氏の上記の議論が誤りであることに違いは無いのです(「変動為替相場制のもとでは、財政政策よりも金融政策の効果のほうが大きい」という部分の誤りについては、次回論じたいと思います)。

(参考文献)

J. M. Fleming, “Domestic Financial Policies Under Fixed and Under Floating Exchange Rates,” IMF Staff Papers, 1962, pp. 369-380.

J. R. Hicks, “Mr. Keynes and the “Classics”; A Suggested Interpretation,” Econometrica, 1937, pp. 147-159.(山形浩生氏の翻訳はこちら)

R. A. Mundell, “Capital Mobility and Stabilization Policy under Fixed and FlexibleExchange Rates,” The Canadian Journal of Economics and Political Science, 1963, pp. 475-485.(翻訳は、ロバート・A・マンデル著、渡辺太郎他訳「国際経済学(ダイヤモンド社、2000年)」に所収)

N. グレゴリー・マンキュー著、足立英之他訳「マンキュー マクロ経済学 I 入門編」(東洋経済新報社、2011年)

2

コメント

この記事へのトラックバックはありません。

これは「金利固定という仮定の下では、財政政策は無効になる」と読むべきものではありませんね。

正しくは「財政政策の規模がどのようであれ関係無く、金利と貨幣供給で決まるLM曲線によってGDP水準は決まる」

と読むべきものです。

個人的に気になって米の主要学者が大学の学生向けに書いてある本を片っ端から調べたら、やっぱりというかマンデルフレミング理論は日本語版の特別枠にのみ載せられているぐらいで、この傾向は大学院生向けの本を読んでも大して変わりませんでした

世界規模になるとどうなるか分かりませんが、スティグリッツとかも「極端な思考実験」と本理論の解説に載せてるぐらいですし、そんなにもてはやすような人が居るのかなぁと思ったのに浜田がいたのでびっくりです

このおっさん、郵政民営化の時に官僚の側に立ち旗振ってたのに、なんか当時安倍政権が登用すると言うことで変に持ち上げられて気持ち悪かったです

高橋洋一がノーベル経済学賞のことを云々するのであれば、それこそノーベル経済学賞をとったクルーグマン博士が、金融政策のみにたよる政策の危うさにつき懸念を表しているじゃないですか。彼のいう「転向」になるんでしょうけど。つまり彼は、最初は(確か1990年代の前半ごろ)は金融政策のみで不況は脱出できると考えていたけど、再考した結果、財政政策との金融政策を組み合わせることこそが、最適解であることを、いろんな書籍の中で発表しています。とくに印象的だったのが、人の将来期待に働きかける金融政策なぞは、まさに当てにならない。それもいいだろうが、公共投資という、目に見える結果を招く財政政策のほうが、人が実感できるので、そちらの方が効果があるんじゃないか?というようなことをいっていたように記憶しています。アメリカにおいては、そもそも金融政策は失敗であった(または失敗だったんじゃないのか?)という議論が主流となりつつある昨今、そもそも、金融政策か財政政策かなどという、二者択一の議論がいまだになされている日本というのは、いかがなものなのでしょうか?

この話と同じ種類の話で、リカード理論に基づいて自由貿易とTPPを擁護するというのも、怪しいものです。MFモデルと同様に比較優位説も、ぞの拠って立つ前提が、少なくとも今の現実にはおよそフィットしないものですね(しかし、前提が現実に合わないことを、明示的に説明している本が、私の知る限りないような気がします)