失われた20年のもたらしたもの ー 失われた20年の正体(その2)

- 2013/11/26

- 経済

- デフレ, 財政出動

- 19 comments

こんにちは、島倉原です。

前回(失われた20年の正体 その1:積極財政論の出発点)は私が積極財政論に目覚めた経緯をお話ししました。

今回は、「失われた20年」の原因分析の前段として、そもそも「失われた20年」とはどのような現象なのか(何が起こったか、それ以前と比べてどのような変化が生じたのか)を振り返ってみたいと思います。

株価のピークは1989年、名目GDPのピークは1997年

「失われた20年」がいつ始まったのか、厳密な定義が存在する訳ではありません。

「1980年代後半のバブル経済が崩壊した時点」と考えるのであれば株価がピークを打った1989年、「国全体の経済成長が止まった時点」と考えるのであれば名目GDPがピークを打った1997年(翌1998年から長期デフレがスタート)を、起点もしくは節目と捉えることができるでしょう。

【図1:1985年以降の株価推移(月末値。1989年12月末=100)】

図1は、1985年以降の株価の推移をたどったものです(日本株の代表的な指数である日経平均株価がピークを付けた1989年12月末の値を100として指数化しています)。

昨年末以降の株価上昇は、「アベノミクス相場」とはやされていますが、それでもピーク時から見れば4割程度の水準に過ぎません。

これに対し、先進国全体の株価動向を示すMSCIワールド・インデックスは、サブプライム・バブルで2007年に付けたピークを超えてはいないものの、円高の影響を織り込んだベースで見ても、1990年以降も上昇トレンドを維持しています(ドル建てでは2007年に付けた過去最高値に近い水準です)。

なお、黄緑色のグラフは、歴史的なバブル崩壊現象の1つである1930年代の大恐慌当時の米国株価で、直前のピーク(本来は1929年8月)を1989年12月に持ってきています。バブル崩壊以降、かなりの期間にわたって日本の株価と似たような動きをしていることが見て取れますが、10年ほど前から日本の株価は相対的にさえない動きになっています(バブル崩壊後7年くらいは、むしろ日本の株価の方が高い水準にあります)。それでも米国の場合、バブル崩壊直前のピークを超えるのに、約25年もの期間を要しました。

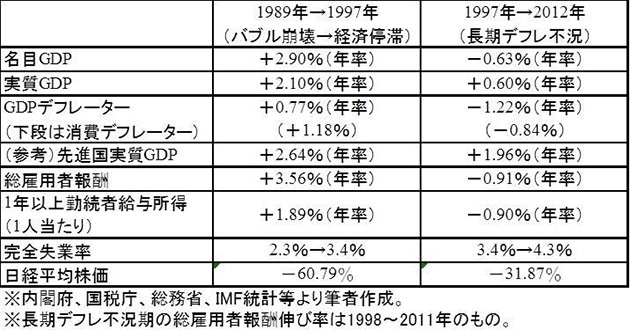

【表1:バブル崩壊以降の、日本の各種経済指標の伸び率】

表1は、バブル崩壊後の日本の各種マクロ経済指標の推移を、1997年の前後に分けて示したものです。

1997年までは、株価が6割も下落したとはいえ、国内の企業や家計が稼いだ所得の合計を示すGDP(国内総生産)は、名目ベース(お金を単位に計算したもの)と実質ベース(物やサービスの量を単位に計算したもの)のいずれで見ても増加しています。

これに対して1998年以降は、名目GDPが(その一部である総雇用者報酬、すなわち給与所得と共に)減少トレンドに転じ、実質GDPの伸び率も、先進国全体と比べて大幅に見劣りしています。

1989年から2012年にかけて、先進国全体では実質GDPが1.65倍になったのに対し、日本のそれは1.29倍にとどまっています。ちなみに、1人当たり名目GDPの世界ランキングを見ると、日本の順位は1980年:22位→1989年:3位→1997年:4位→2012年:13位、という具合に推移しています。

1

2コメント

この記事へのトラックバックはありません。

この記事へのコメントはありません。