マンデル=フレミング・モデルに対する誤解(1)ー 失われた20年の正体(その17)

- 2014/6/18

- 経済

- 1,638 comments

こんにちは、島倉原です。

今回から3回にわたり、財政政策の効果が無い、あるいは効果が乏しいことの論拠としてしばしば持ち出される、マンデル=フレミング・モデルについて解説してみたいと思います。

マンデル=フレミング・モデルはその名の通り、経済学者であるロバート・マンデル氏とジョン・マーカス・フレミング氏がほぼ同時期(1960年代初頭)に考案したマクロ経済モデルです(1999年、同モデルの功績により、当時存命だったマンデル氏のみがノーベル経済学賞を受賞しています)。

今回は、しばしば持ち出される「変動為替相場制のもとでは、マンデル=フレミング・モデルにより、理論的には財政政策の効果はないとされている」という議論には、ある意味理論的根拠すらないことを、マンデル氏の論文に基づいて示してみたいと思います。では、マンデル=フレミング・モデルについて比較的わかりやすく解説されている資料を見ていきましょう(「マンキュー マクロ経済学 I 入門編」も参考にしています)。

例えば、リフレ派の1人である高橋洋一氏は、こんなことを言っています。

変動為替相場制のもとでは、財政政策よりも金融政策の効果のほうが大きく、理論的には財政政策の効果はないとされています。

これは、1999年にノーベル経済学賞を受賞したロバート・マンデルと、ジョン・マーカス・フレミングの「マンデル・フレミング理論」によるもので、公共投資の効果が輸出減少・輸入増加という形で海外に流出してしまうというのがその理由です。

実際、90年代の日本で公共投資を連発したにもかかわらず、一向に景気は回復せず、巨額の国家債務だけが残ったのも、この理論でよく説明できます。

いまだに、公共投資一本槍の政治家やエコノミストの皆さんには、ぜひこの理論を論破してもらいたいものです。間違いなく、日本人初のノーベル経済学賞受賞者になれます。ぜひ、頑張ってください(笑)。

(高橋洋一「この金融政策が日本経済を救う」、32~33ページ)

国際資本移動の影響を考察するために考案されたマンデル・モデル

マンデルの論文が出版された1963年当時はまだ、ブレトン=ウッズ体制の下で固定為替相場制度が維持されており、国際的な資本移動も限定的なものでした。

マンデルは、今後進展するであろうグローバル化が一国の経済政策にどのような影響を与えるかを考察するために、ケインズ経済学の標準的なマクロ経済モデルで、もともとは国内要因だけで組み立てられているIS-LMモデルに対外要因を取り入れつつ、以下の2つの仮定を導入します。

1 国際的な資本移動は完全で、制約なく行われる。

2 分析対象国は自国の金利を自由に動かせず、国外で決まる「世界利子率」に合わせなければならない。

IS-LMモデルでは、縦軸に金利、横軸に国民所得を取り、貯蓄と投資の需給バランス、言い換えれば一国の経済活動のマクロレベルでのバランス(GDP=国民所得=国民支出)を示す右肩下がりのIS曲線と、貨幣の需給バランスを示す右肩上がりのLM曲線を描きます。そして、両曲線が交差する場所がマクロ経済の均衡点とみなし、均衡点のシフトによって財政政策(財政出動するとIS曲線が右側にシフト)や金融政策(金融緩和するとLM曲線が右側にシフト)の経済効果を表現します。

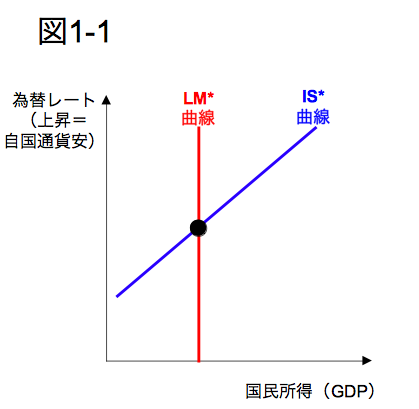

しかし、上記のマンデルの仮定の下ではそもそも金利を自由に動かせなくなるので、金利の代わりに縦軸に為替レートを取ることになります(為替レートの値が大きくなるほど自国通貨安とします)。ここでは、IS曲線、LM曲線の代わりに導入する曲線をそれぞれIS*曲線、LM*曲線とします。

自国通貨安の時には純輸出(それ自身がGDPの一部)が増え、かつその分の乗数効果もはたらくことになるので、GDPもより高いレベルでバランスします。したがって、IS*曲線は右肩上がりになります。

これに対して、もともとLM曲線で想定されている貨幣の需給バランスは、「貨幣供給量=中央銀行によってあらかじめ定められている量」「貨幣需要量=GDP水準で決まる経済取引用の需要量+金利で決まる手元資金用の需要量」という前提で成り立っています。貨幣供給量はあらかじめ決まっていることに加え、今回の金利固定前提のもとでは手元資金用の需要量も固定されてしまいます。結果として、手元資金用の需要量、ひいてはぞの前提となるGDP水準も固定されてしまうことになるため、LM*曲線は垂直(為替レートの水準にかかわらず国民所得は一定)になります(図1)。

【マンデルの仮定の下でのIS*曲線とLM*曲線】

なお、もともとのIS曲線、LM曲線の定義の仕方自体、現実と矛盾する問題点を実は孕んでいるのですが、今回の議論に重大な影響を与えるものではないので、その論点は割愛します。

1

2コメント

この記事へのトラックバックはありません。

これは「金利固定という仮定の下では、財政政策は無効になる」と読むべきものではありませんね。

正しくは「財政政策の規模がどのようであれ関係無く、金利と貨幣供給で決まるLM曲線によってGDP水準は決まる」

と読むべきものです。

個人的に気になって米の主要学者が大学の学生向けに書いてある本を片っ端から調べたら、やっぱりというかマンデルフレミング理論は日本語版の特別枠にのみ載せられているぐらいで、この傾向は大学院生向けの本を読んでも大して変わりませんでした

世界規模になるとどうなるか分かりませんが、スティグリッツとかも「極端な思考実験」と本理論の解説に載せてるぐらいですし、そんなにもてはやすような人が居るのかなぁと思ったのに浜田がいたのでびっくりです

このおっさん、郵政民営化の時に官僚の側に立ち旗振ってたのに、なんか当時安倍政権が登用すると言うことで変に持ち上げられて気持ち悪かったです

高橋洋一がノーベル経済学賞のことを云々するのであれば、それこそノーベル経済学賞をとったクルーグマン博士が、金融政策のみにたよる政策の危うさにつき懸念を表しているじゃないですか。彼のいう「転向」になるんでしょうけど。つまり彼は、最初は(確か1990年代の前半ごろ)は金融政策のみで不況は脱出できると考えていたけど、再考した結果、財政政策との金融政策を組み合わせることこそが、最適解であることを、いろんな書籍の中で発表しています。とくに印象的だったのが、人の将来期待に働きかける金融政策なぞは、まさに当てにならない。それもいいだろうが、公共投資という、目に見える結果を招く財政政策のほうが、人が実感できるので、そちらの方が効果があるんじゃないか?というようなことをいっていたように記憶しています。アメリカにおいては、そもそも金融政策は失敗であった(または失敗だったんじゃないのか?)という議論が主流となりつつある昨今、そもそも、金融政策か財政政策かなどという、二者択一の議論がいまだになされている日本というのは、いかがなものなのでしょうか?

この話と同じ種類の話で、リカード理論に基づいて自由貿易とTPPを擁護するというのも、怪しいものです。MFモデルと同様に比較優位説も、ぞの拠って立つ前提が、少なくとも今の現実にはおよそフィットしないものですね(しかし、前提が現実に合わないことを、明示的に説明している本が、私の知る限りないような気がします)